最近身邊的朋友偶然間聊到「退休」話題,多數人的想法大都是退休還很遠,沒有必要想;但有一位朋友當場與老公認真的算了退休後需要的錢,大約每個月一個人 $2.5 萬,退休後的生活不計算通膨也需要千萬資金。那該怎麼做資產配置呢?

最近讀了一本書「賺錢,也賺幸福」, 當中的一個章節「認清市場勝於擊敗市場」,提到了被動投資與資產配置的簡易 3 步驟,分享給大家參考。

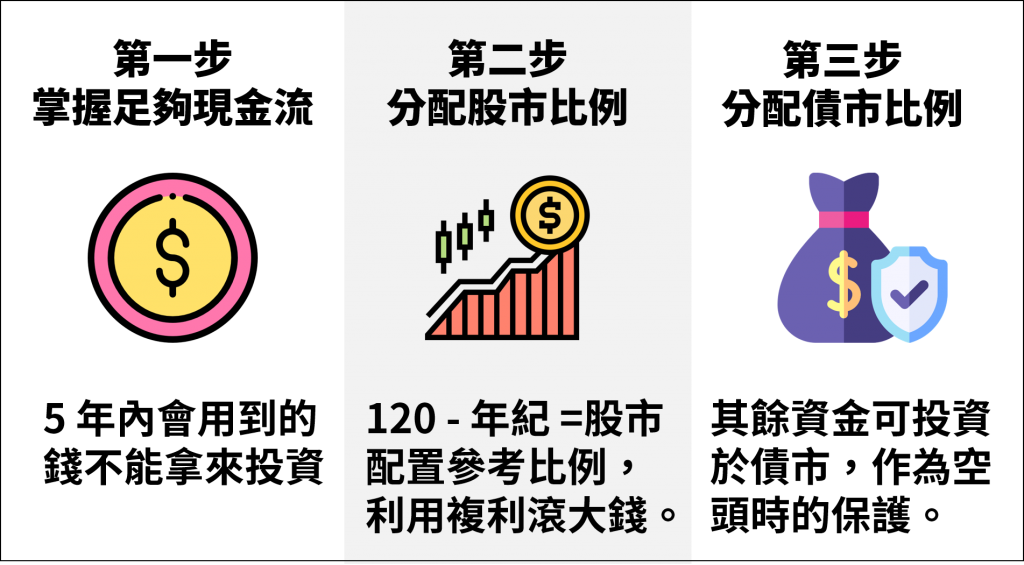

簡易股債配置 3 步驟

作者 麥可.勒巴夫 提到了以上簡易 3 步驟,這裡做資產配置的目標就是讓自己走上「財富自由」之路,長期經營有錢又有閒的生活。

資產配置第一步:3 個基本檢查,算出自己要留多少現金 ?

(1) 5 年內會用到的資金不能拿來投資於股市:例如想進行在職進修碩士班、結婚基金、小孩即將上小學的教育費,這一些被你排進人生優先的事物,是無法承受波動風險的。

(2) 儲備兩年以上的急用資金:人生難免會有意外,例如公司變動導致你被半逼迫離職時,至少擁有足夠的金錢,可以讓你冷靜的思考下一段旅程要如何走得更好、如何善用找工作的空檔去自我進修,這筆預備金讓你擁有將危機變為轉機的可能。

(3) 必要保險支出不可少:保險的目的是用少少的錢,在重大傷害發生時,生活不受到威脅,檢視自己與家人是否需要足夠的醫療險、意外險、長照這類保險。

資產配置第二步:決定投資於股市的比例

(1) 被動投資避開選股失誤:之前寫過一篇「ETF 就像團購」這篇文章,多數人並沒有選股的能力與時間,而 ETF 的特色就是可以一次買進整的國家的大盤指數,獲取大盤平均報酬率。根據巴菲特的股東會年報,美股大盤指數 50 年以來的歷史平均年報酬大約是 10%,以這個歷史報酬率來試算,大約 8 年的時間資產能翻倍。

(2) 股市配置比例:ETF 的發明人柏格曾做過一項統計,全美專業投資機構中,能在長期 10 年勝過大盤報酬率的僅為 20% 左右,也就是根據歷史數據,被動投資人已勝過八成的專業投資機構。

而「賺錢,也賺幸福」的作者根據柏格的理論,給予一條計算配置於股市長期投資的比例公式,也就是:120 – 年紀,例如今年 35 歲的上班族,可考慮配置約 85% 的資金於股市。

(3) 50% 風險原則:對於長期投資的人來說,唯一重要的價格僅有 2 個,「買進的成本價」與「賣出的價格」,但仍要注意就算透過定期定額法買到了大盤指數的長期平均價格,但 2009 年金融海嘯時,仍發生過台股大盤跌到 4000 點,波段跌幅一度超過 50% 的狀態。

試著回答自己:當目前資產因股市跌幅達五成,會不會睡不著覺?會不會驚慌而亂出脫資產?如果答案為是,可以考慮減少股市部位微調到適合自己舒服的比例。

資產配置第三步:決定債市的比例

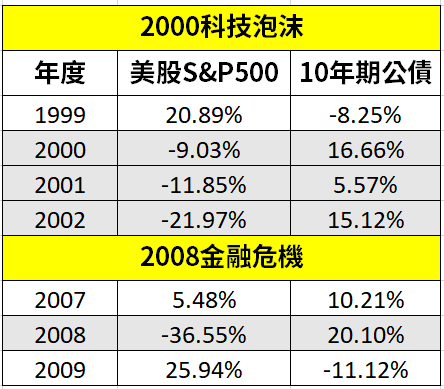

(1) 公債在金融危機的避險效果:下圖資料來源為紐約大學統計數據,顯示了近兩次崩盤的年度報酬率,公債對於股市損失具有平衡的效果。公債就像是為股市資產買保險,只有在崩盤時,投資人才會想起它的好處!

(2) 公債的配置比例:以第二步 35 歲上班族的案例延續,在試算出投資於股市的報酬率為 85% 之後,剩下的 15% 即為公債配置比例,隨著年紀越大,配置比例越大,畢竟到了逼近退休的年紀,風險承受度越小,且單純靠退修資產過生活需要臨時賣資產變現的可能性越大!

筆者四分衛受到這簡單的「資產配置」三步驟影響很深,雖然簡單,但身邊的許多人都把精力放在選股,但卻連最基本的「現金、股市、債券」要分配多少資金也說不清楚,而與財富自由的道路越離越遠,今天就來替自己的美好做功課吧!

最後送給各位一句近期喜愛的話:「有一種幸福,當你把辛勞工作的錢長期投資於好資產,看著錢替你工作,漸漸地你能感受到自由!」

– 本文閱讀分享來源:「賺錢、也賺幸福:讓你累積財富、享受人生的理財魔法書」

✪ 這本書好讀嗎:超簡單

✪ 必讀推薦:一生收藏等級

✪ 實用性:學會被動投資與資產配置

延伸閱讀:「定期定額」讓買股就像減肥一樣,懂堅持的人,才能看到時間累積的效果!

延伸閱讀:債券ETF歷史分散風險的效果

如果您喜歡今天的閱讀分享,歡迎給我的 FB 粉絲團一個讚:

也歡迎留言你希望我分享哪一類「生活理財基礎知識」!

- 睡眠不足影響生活怎麼辦?3個早睡的方法|「消除疲累大百科」好書推薦

- 做家事 竟是家庭紛爭導火線!一人一半不是好方法?|「小倆口經濟學」好書推薦

- 孝親費該給嗎?家人借錢怎麼辦!|「與家人的財務界線」好書推薦

- 如何改掉晚睡習慣,半夜明明很累、卻捨不得Go To Bed,為主動失眠者寫的一本書!

- 最了解公司營運的一群人:內部人持股買進指標介紹

- 特別股(優先股) 是什麼?想要穩定年領高股息,買賣前要注意哪些風險!

*本文為讀書心得分享,理財請自行決策!